1 月 22 日,灰度比特币信托产品 GBTC 二级市场相较一级市场溢价创下了自 2016 年来新低 2.77%,换言之,GBTC 价格相较 BTC 的溢价只剩 2.77%。而 GBTC 此前溢价最高曾一度高达 132%,就在去年下半年,平均溢价也约近 17%。

本轮比特币牛市是公认由机构主导的牛市,其中 GBTC 又是机构的重要入口。当然,购买 GBTC 的机构并非都一致看好比特币,因为灰度信托设计的机制,部分机构入场只为套利。

律动 BlockBeats 本文将解释 GBTC 的溢价为什么只剩 2.77%、机构如何进行简单套利以及溢价走低后可能产生的影响。

灰度信托运转模式

和许多投资者理解的不同,灰度本身并不直接购买比特币也不持有比特币。灰度设立的比特币信托支持用户通过 BTC 或现金的方式兑换信托份额 GBTC,每份 GBTC 对应着相应的 BTC,BTC 托管于 Coinbase Custody。

这意味着,灰度目前持有的 BTC 是归其背后大大小小持有 GBTC 的机构或个人所有,而非灰度所有。

2014 年,灰度比特币信托因赎回方式遭到 SEC 审查,随后被判罚 5 万美元并于 2016 年关闭 GBTC 赎回 BTC 的方式。

目前,想要获得 GBTC 的方式有三种:

第一种是直接在 OTC 市场购入 GBTC,通过该方式获得的 GBTC 无锁仓时间,可随意买卖;

第二种为使用手中的 BTC 向灰度进行申购,该方式获得的 GBTC 需要锁仓半年,半年后可通过 OTC 市场卖出;

第三种为使用现金向灰度进行申购(灰度会使用现金购入 BTC),该方式获得的 GBTC 也需要锁仓半年,半年后可通过 OTC 市场卖出。

灰度每日新增的持仓代币主要都来自于第二种和第三种申购方式。

GBTC 成机构套利标的

根据灰度 2020 年第四季度报告数据显示,2020 年第四季度流入灰度的资金中,机构占比为 93%,约 30 亿美元。

大量机构的入场并不意味着其看好比特币,也有可能是有利可图,因为灰度比特币信托的 GBTC 一级市场和二级市场之间存在着套利空间。

作为上线了目前全球最大流动性最好的美股市场的 GBTC,其享受到了一定的流动性溢价。同时,除了流动性溢价之外,因为灰度比特币信托是合规金融机构能够投资比特币的少数渠道之一,这也为 GBTC 在二级市场产生溢价打下了基础。

一二级市场存在价差,投资者便有利益驱动进行套利以抹平价差。

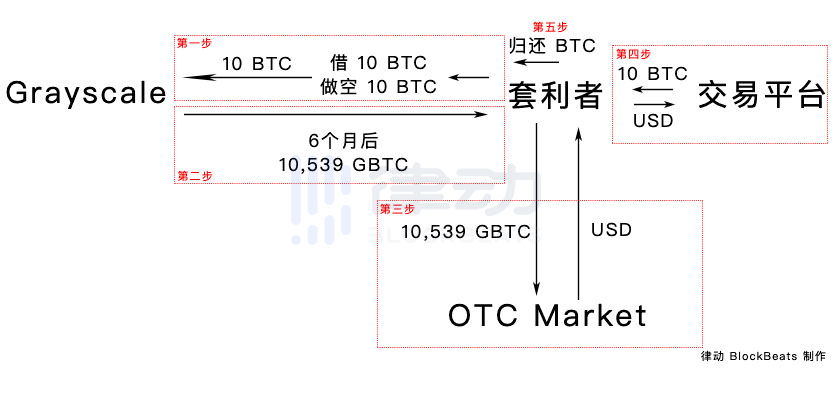

套利者借入比特币实物的同时开等量价值空单,然后提取比特币现货至灰度处进行 GBTC 申购。待 6 个月之后,将 GBTC 卖出获得现金,并使用现金买入一开始借入的比特币,归还比特币的同时进行平空单。在这一整套操作中,套利者赚取了比特币期货和现货的价差以及 GBTC 一级市场和二级市场的价差。

为什么 GBTC 溢价只剩 2.77% 了?

2020 年 1 月 22 日,GBTC 二级市场溢价降低 2016 年以来最低 2.77%。

GBTC 二级市场溢价,图源:Bloomberg

为什么 GBTC 溢价只剩 2.77% 了?造成这一原因主要有两个因素,其中之一为近期比特币一级市场的下跌,恐慌情绪加剧,本次下跌导致价值 13.4 亿美元加密资产爆仓清算。

比特币近期行情走势

另一个更为重要导致 GBTC 溢价降低的因素,巨额灰度信托的 GBTC 到期解锁。灰度官方 1 月 15 日公告,发行(解锁)37,036,200 股 GBTC,合计约 3.5 万枚比特币,价值超 12 亿美元,本次解锁 GBTC 数量占总量 5.47%。

根据 dcresearch 数据,GBTC 从创立至今,最低溢价为 -0.3%,出现于 2015 年。

GBTC 溢价历史数据,图源:dcresearch

然而,2015 年比特币总市值也不过十几亿,与如今的六千亿市值无法相比较。并且,在众多投资者中形成共识的是,本轮行情是由机构引导的机构牛。这表明,机构是市场参与的重要组成部分。

参与 GBTC 的机构中,又有着极度关心溢价的套利机构。

一旦长期负溢价或负溢价过高,那么对于套利机构的运营将会是毁灭性的打击。正如上文所描述的,套利机构赚取主要利润来源于 GBTC 一二级市场之间的溢价。一旦溢价消失,那么后续入场的套利机构将会减少。如果负溢价,使用高杠杆套利的机构可能将面临被清仓的风险,从而导致比特币一级市场价格持续走弱,形成死亡螺旋。

当然,一旦形成负溢价,灰度投资可以在监管允许的情况下放开比特币现货赎回,这就避免了高杠杆套利机构被清算的可能。(区块律动)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。