伯克希尔哈撒韦公司现在将其 60% 的现金投资组合分配给国库券,使个人投资者有可能采用类似的策略。

沃伦巴菲特已将伯克希尔哈撒韦的大部分现金投入短期美国国库券,因为它们的收益率高达 3.27%。但是,尽管该消息与比特币(BTC)没有直接关系,但它可能仍然是短期内 BTC 价格下行潜力的线索。

伯克希尔哈撒韦在国库券中寻求安全

国库券或国库券是美国政府支持的证券,在不到一年的时间内到期。由于它们的税收优惠,与货币市场基金和存款证 (COD) 相比,投资者更喜欢它们。

相关:稳定币发行人持有的美国债务比伯克希尔哈撒韦公司还多:报告

截至 6 月 30 日,伯克希尔哈撒韦的净现金头寸 为 1050 亿美元,其中 750 亿美元或 60% 以国库券形式持有,高于 2022 年初 1440 亿美元总现金储备中的 585.3 亿美元。

此举可能是对自 2021 年 8 月以来债券收益率大幅上涨的回应,原因是 美联储采取了 旨在抑制通胀的鹰派政策,7 月份通胀率为 8.4%。

例如,与一年前接近零的收益率相比,8 月 22 日三个月期美国国库券的收益率为 2.8%。同样,美国一年期国库券的收益率同期从零攀升至 3.35%。

与此同时,自 2021 年 8 月以来,黄金和比特币等非收益资产分别下跌了约 2.5% 和 57%。美国股市基准标准普尔 500 指数同样 下跌,同期下跌近 7.5%。

与黄金、比特币和股票相比,这种性能差异使国库券成为投资者的超安全选择。巴菲特的国库券策略也表明了同样的观点,即押注风险资产在短期内会有更多下行空间——尤其是在美联储准备进一步加息的情况下。

“巴菲特是一个价值投资者,所以当股市像过去五年一样被高估时,他不会分配太多,”量化加密基金 Capriole Investments 的创始人查尔斯爱德华兹说。

与此同时,《巴伦周刊》的副主编安德鲁·巴里强调了市场追随巴菲特战略的潜力, 他说:

“个人投资者现在可能想要考虑效仿巴菲特的做法,因为他们的收益率高达 3%。”

比特币:避险还是冒险?

正收益债务风险正在抑制对包括比特币在内的其他潜在避险资产的需求。换句话说,越来越厌恶风险的投资者可能会选择提供固定收益的资产,而不是那些不提供固定收益的资产。

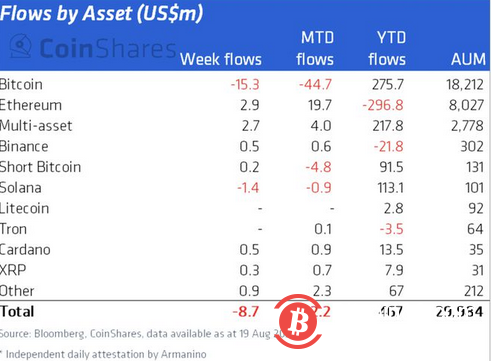

8 月份专注于比特币的投资基金的表现支持了这一论点,连续三周出现资本外流,包括在截至 8 月 19 日的一周内退出 1530 万美元。

根据 CoinShares 的周报,总体而言,这些基金本月迄今已亏损 4470 万美元。总体而言,包括 BTC 在内的数字资产投资产品的本月资金流出总额为 2220 万美元。 这是否意味着比特币将继续失去其对正收益的美国政府债务的影响?爱德华兹不同意。

这是否意味着比特币将继续失去其对正收益的美国政府债务的影响?爱德华兹不同意。

“分配到国债和其他低收益现金产品确实是一个需要根据个人的目标和风险偏好逐案做出的决定,”他解释说,并补充说:

“在短期内,有时用现金对冲比特币的波动性是有意义的,最好的现金是美元。但从长远来看,我认为所有法定货币对比特币的汇率都趋于零。

爱德华兹还指出,巴菲特的长期战略在很大程度上仍然是冒险的。值得注意的是,伯克希尔哈撒韦在 5 月份将其 34% 的现金用于购买股票,其投资组合的 70% 以上仍由风险资产组成。

“看看巴菲特 75% 的风险分配;知道比特币在过去十年中是所有资产类别中表现最好的资产,具有最高的风险调整后回报,我知道我会把钱放在哪里,”他补充道。

然而,巴菲特的投资组合可能会继续避免直接投资 BTC,因为“奥马哈的神谕”仍然是一个激烈的批评者。2020 年 2 月,他说它“不会创造任何东西”,并补充说:

“我没有任何加密货币。我永远不会……除了卖给别人,你什么也做不了。”

然而,今年早些时候,巴菲特的伯克希尔哈撒韦公司 增加 了对比特币友好的新银行的敞口,同时减少了其在 Visa 和万事达卡的股份。

OKEX下载,欧易下载,OKX下载

okex交易平台app下载

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。