比特币在 6 月份的交易价格低于其采矿成本基础,DeFi 的 TVL 下降了 33%,月中每周 BTC 期权达到历史最高水平。

尽管市场出现低迷,但区块链领域正在看到一些优势领域。比特币 ( BTC ) 和以太坊 ( ETH )的永续合约融资利率在主要交易所已转回正数,这表明衍生品交易者的看涨情绪。此外,比特币开始以低于其成本基础的价格交易,这标志着之前的市场底部区域。相比之下,6 月份去中心化金融 (DeFi) 的锁定总价值下降了 33%,而加密股票的月平均回报率为 -42.7%。

在市场的不同领域,看涨和看跌情绪之间的斗争仍在继续。为了帮助加密货币交易者在战场上机动,Cointelegraph Research 最近发布了其月度“投资者洞察报告”。在报告中,研究团队分解了过去一个月的主要市场动向事件以及该行业各个部门的最关键数据。研究人员提供专家分析和见解,可以使认真的区块链市场参与者受益。

衍生品可能是情绪变化的关键指标

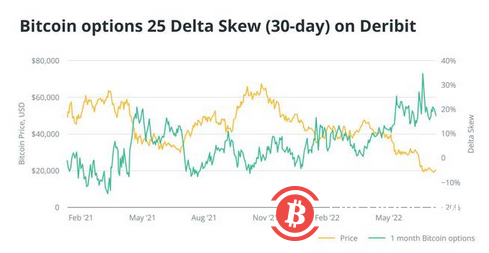

直到 6 月,市场一直存在强烈的看跌情绪。看跌和看涨情绪的一个指标是市场的波动性偏斜。偏斜范围越大,波动性越大,而更窄的范围表明波动性越小——这意味着对市场的信心更大。6 月 18 日,比特币期权 25-delta 偏斜达到 36% 的峰值,创历史新高。从那以后,一些乐观情绪又回来了,使偏差下降到 17%。这表明人们坚信加密货币市场将在未来几个月内反弹。

长期看涨比特币和以太币的溢价表明交易者对今年年底持乐观态度。然而,偿付能力问题和传染风险仍然存在于市场以及投资者和监管机构的脑海中。

在横向市场中,如果比特币保持区间波动,交易者可以使用扼杀来产生回报。扼杀涉及以不同的执行价格出售看跌期权和看涨期权。扼杀的想法就像名字所暗示的那样:在当前现货价格的下方和上方放置看跌期权(卖出期权)和看涨期权(买入期权)。例如,如果比特币价格为 20,000 美元,则首先卖出 15,000 美元的看跌期权和 30,000 美元的看涨期权。如果它们在一个月后到期,则保费会导致收益减去交易费用。

目前,期权偏斜有一个陡峭的斜率,在 Deribit 和芝加哥商品交易所的 17,000 美元至 24,000 美元的执行价格之间,隐含波动率差异高达 10%。这表明风险逆转的良好设置涉及 17,000 美元的空头看跌期权和 24,000 美元的多头看涨期权。

看涨情绪是否开始将空头推回?

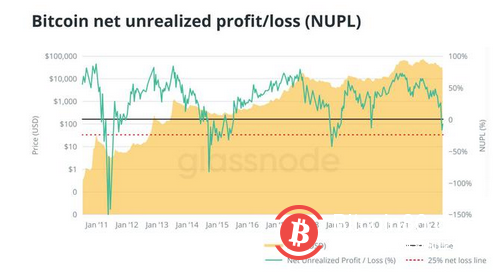

比特币的未实现净亏损触及三年低点,凸显其当前市值比其总成本基础低近 17%。从历史上看,当损失超过 25% 时,全球底部已经形成。向下倾斜的移动平均线和超卖区的相对强度指数表明空头处于控制之中。

然而,自 2020 年 3 月以来,比特币的交易价格首次低于其采矿成本基础,这一水平在历史上标志着全球比特币价格的投降和触底。未实现净损益指标更能证明多头可能超过空头。

从衍生品到 NFT 领域

投资者洞察报告涵盖了其他各种主题,例如证券型代币、DeFi、区块链游戏、加密货币挖掘、区块链相关股票、监管和风险投资。主题专家随时了解所有最新新闻和趋势,以消除杂草并提供对区块链行业的重要见解。

报告的每个部分都涵盖了影响该主题的重要因素。主题专家涵盖了将产生重大影响的最重要的事件,并且信息以易于理解的格式呈现,加密市场的严肃参与者可以使用它来获得概述、亮点和对可能发生的事情的预测。该时事通讯现在可供订阅,并具有完整的图表和详细的分析。

OKEX下载,欧易下载,OKX下载

okex交易平台app下载

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。