加密货币受到美国货币政策的影响远远超过股票。尽管这种新兴趋势似乎有多种原因,但宏观经济学家 Tascha Che 认为,有足够的担忧可能会支撑未来的市场下跌。

这位更喜欢被称为 Tascha 的科技投资者指出了三个主要因素:机构采用率上升、杠杆率大幅增加以及加密货币对美元作为融资货币和记账单位的依赖。

她在即将到来的加密货币和传统金融市场忙碌的一个月之前发表了讲话。美国通胀数据将于周二公布,联邦公开市场委员会将于 9 月 21 日加息决定。以太坊和卡尔达诺都将在 9 月进行重大网络升级。

加密货币和大量机构资金流入

“机构资金更容易获得杠杆,并且对利率/融资成本变化更敏感,导致加密货币价格对宏观环境变化的反应更大,”Tascha在长推特线程中概述。

她说,企业资金大量投资于传统金融,这导致“当前者受到宏观影响时,股票市场对加密货币的溢出效应更大。自 2020 年以来,股票和加密货币之间的相关性不断增加就证明了这一点。”

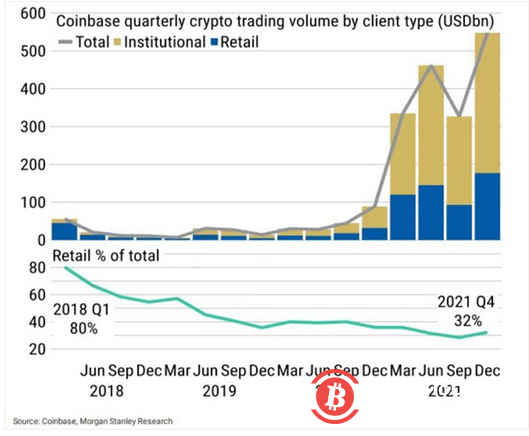

摩根士丹利研究公司的数据显示,2018 年至 2021 年间,机构投资者的资金流入占加密货币交易总量的比例从零上升到 70% 以上。使用 Coinbase 的季度数据作为整个市场的代表,这大约是 3850 亿美元。

资料来源:Coinbase、摩根士丹利研究部

估计表明,在过去的周期中,加密货币价格对美国货币紧缩的影响比对股票更为敏感——这意味着当美联储加息时,它对加密货币行业的“伤害”“远大于股票”。

Tascha 说,这颇具讽刺意味,因为比特币 [和加密货币] 的主要卖点是作为对抗传统金融市场波动和通货膨胀的“对冲”。相反,近几个月来,加密货币与股票市场的相关性越来越高。

仅今年一年,随着美国经济产出萎缩以及美联储发出信号或加息以抑制通胀,数十亿美元已退出加密市场,这与纳斯达克科技股的下跌一致。

企业推动杠杆

虽然美联储主席杰罗姆鲍威尔在最近的一次演讲中表示,美国经济需要收紧货币政策来控制通胀,但塔沙表示,“杠杆率的大幅增加”可能意味着加密货币的波动性更大。

她说,2020 年去中心化金融的出现带来了链上流动性的激增,导致杠杆率和锁定在DeFi货币市场、流动性池和复杂收益产品中的资金总额达到顶峰。

她解释说:“中心化交易所加密衍生品的快速增长也刺激了对杠杆的需求,而这主要是机构参与者再次流入加密货币。”

资料来源:加密比较

今年早些时候,随着诸如Celsius 和 Voyager 等几家加密货币公司的破产,一些DeFi顽固分子认为,“如果贷款/借款都完成了”,这对系统来说会更安全,因为贷款会被过度抵押并且可编程清算。

但宏观经济学家和科技投资者 Tascha 认为这是“一厢情愿”。

“是的,DeFi 可能较少暴露于某些风险……但它放大了其他风险……这导致更多相互关联的协议并鼓励更高的整体杠杆率,”她说,并补充道:

“机构参与者的进入增加了对加密货币杠杆的需求和获取。更高的系统杠杆增加了股票市场溢出效应和美元升值的影响。结果是美联储的政策和宏观环境对加密货币的影响比对传统金融市场的影响更大。”

美元因素

Tascha 还讨论了美元相对于美国货币政策行动对加密市场的影响。她说,使用美元作为加密货币行业的主要融资货币和记账单位是一个主要弱点。

美元是加密市场中最大的单一法定货币。代币主要以美元定价,美元稳定币占稳定币市场的 95%,借贷主要以美元稳定币执行。

“但加密是全球性的,大多数用户都在美国以外,”拥有博士学位的 Tascha 说。在宏观经济学。

“当美元升值时,对于购买力基于其他法币的非美国投资者而言,代币实际上变得更加昂贵——机械地减少了流入加密货币市场的资金。”

对加密或其他有什么要说的吗?

OKEX下载,欧易下载,OKX下载

okex交易平台app下载

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。